Hazine ve Maliye Bakanı Mehmet Şimşek, “Son dönemde ülkemize yönelik yabancı yatırımcı ilgisi artmıştır. Yurt dışından önemli bir finansman imkanı sağlanacaktır” diyor. Şimşek’in Körfez ülkelerinden başlayan, ABD, çeşitli Avrupa ülkeleri, IMF-DB toplantıları dolayısıyla Fas’ın Marakeş kenti ile süren borç arama turları şimdilik somut bir sonuç vermemiş görünüyor. Sil baştan Körfez'deki Arap monarşilerine yeni ziyaretler yapacağı anlaşılıyor.

Türkiye gerçekten yabancı fonlara acilen gereksinim duyuyor mu? Merkez Bankası’nın Ağustos istatistiklerine göre önümüzdeki 1 yılda ödenmesi gereken borç miktarı 211 milyar dolar. Orta Vadeli Program’a göre 2024 yılı için öngörülen cari açık ise 34,7 milyar dolar. 2023 yılının 42,5 milyar dolarlık bir açıkla kapanması bekleniyor. Kaba taslak resmi rakamlara göre bile bulunması gereken kaynak 250 milyar dolar. Bu kısa süreli borçların bir kısmının dış ticaret finansmanı kaynaklı olduğunu, bir kısmının ise yabancıların mevduatlarından kaynaklandığını biliyoruz. Bunların otomatikman yenileceğini varsaysak bile; 27,2 milyar doları kamuya, 36,5 milyar doları özel sektöre ait olmak üzere 1 yılda ödenmesi zorunlu 63,7 milyar dolar dış borç bulunuyor. Öyleyse, cari açıkla birlikte en az 100 milyar dolar taze kaynak gerekiyor.

Rezervler ise hafif bir toparlanma gözlemlense de, hâlâ çok kritik bir düzeyde. 13 Ekim haftasında swap hariç net rezervler eksi 55,5 milyar dolar iken, net rezervler 22,1 milyar dolardı. KKM’den bir çözülme bekleniyor. Bunun bir kısmı yükselen faizlerle cazip hale gelen TL mevduata yönelse de, geri kalanı da haliyle dövize park edecek. O nedenle önümüzdeki aylarda KKM de döviz rezervlerini zorlayacak. Zaten 28 Mayıs seçimleri arifesinde ülke bir ödemeler dengesi krizinin eşiğine geldiği için, finans kapitalin “mutemet” insanı sıfatıyla bilinen Mehmet Şimşek’e bir kez daha kurtarıcı olarak bel bağlandığı anlaşılıyor.

Borç bulmak giderek zorlaşıyor

Peki içinde bulunduğumuz dünya konjonktüründe uygun koşullarla borç bulmak olanaklı mı? Hayır değil. AKP’nin 2002’de iktidara gelişinden bu yana en elverişsiz bir küresel ortamda para arayışına girilmiş durumda. Sonra biraz geri çekilse de, 10 yıllık Amerikan tahvillerinde faizler 19 Ekim günü 2007’den beri ilk kez yüzde 5’i aştı. Çünkü ABD’de bütçe açıkları artıyor, Merkez Bankası FED bilançosundan tahvil boşaltıyor, başta Çin, birçok ülke ABD finansal piyasalarından uzaklaşıyor vb. Böylelikle 25 trilyon dolarlık ABD tahvil piyasasında fiyatlar düşüyor, getiriler artıyor. 2 yıllık tahvillerin faizi de yüzde 5,10 civarında seyrediyor.

Tüm bunlar Türkiye için neden önemli? Çünkü pratikte ABD hazine kağıtları borçlanma faizinize baz oluşturan risksiz faiz oranını temsil ediyor. Siz ancak bunun üzerine çoğunlukla CDS ile temsil edilen kendi risk priminizi ekleyerek borçlanabilirsiniz. Jeopolitik ortamın da etkisiyle Türkiye’nin CDS primi 425 puana çıktı. Bu risk primini ekleyince, dolar cinsinden en düşük, yüzde 9 – 9,50 civarında borçlanabileceğiniz ortaya çıkıyor.

En son verilere göre 2023’ün 3. çeyreğinde Türkiye’nin dış borçları 476 milyar dolardı. Ortalama yüzde 9,5 faizden hesaplarsak, bu yıllık ortalama 45 milyar dolarlık bir faiz yüküne denk gelir. Ne pahasına olursa olsun dış kaynak bulmanız belki kısa sürede bir borç krizine sürüklenmenizi engeller ama bu, orta – uzun dönemde bedeli özellikle genç kuşaklar tarafından ödenecek büyük bir yük getirir, asla sürdürülebilir değildir. Hatırlayalım, 2002’de AKP iktidara geldiğinde dış borçlar 132 milyar dolardı. Böyle hoyrat borçlanmalarla ekonomi bu hale düştü. Dünyadaki düşük faiz, bol likidite sayesinde bir borç krizine sürüklenmeden bugünlere geldik.

Bütçe faize gidecek

OVP’den 2024 – 2026 arasında sırasıyla 34,7 milyar dolar, 31,7 milyar dolar, 30 milyar dolar olmak üzere, 3 yılda 96,4 milyar dolar cari açık beklendiğini biliyoruz. Faizleriyle birlikte bu durum, önümüzdeki üç yılda dış borçların bir 100 milyar dolar daha artması anlamına gelir. Bildiğiniz gibi, geçtiğimiz haftalarda Mehmet Şimşek’in ABD gezisinin organizatörü yatırım bankası Goldman Sachs Türkiye’nin “carry trade” için uygun duruma geldiği müjdesini vermişti. Yani sıcak para göreceli düşük faizli paralarla borçlanıp, Türkiye’yi ziyaret etme niyetindeydi.

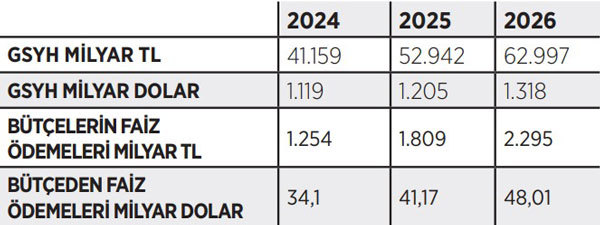

Geçtiğimiz hafta TBMM’ye sunulan bütçe kanunu teklifinden, sıcak para için nasıl bir faiz hediyesi hazırlandığını da öğrenmiş olduk. Faizi “nas” kabul eden bir Cumhurbaşkanı döneminde, 2024 – 2026 arasında sırasıyla 1254 milyar TL, 1809 milyar TL ve 2295 milyar TL olmak üzere toplam 5358 milyar TL faiz ödenmesi planlanıyor. Hatırlayalım, daha 2022’de toplamda 311 milyar TL faiz ödenmişti. 2023’te ise 646 milyar TL faiz ödenmesi bekleniyor. Sıçrayan bu rakamlarla bütçenin bir faiz bütçesi haline geleceği pekala söylenebilir.

Gelin şöyle bir hesaplama yapalım. OVP’de 2024 – 2026 için öngörülen ortalama döviz kurları üzerinden yapılacak faiz ödemelerinin dolar olarak karşılığını bulalım. 2024’te 34,1 milyar dolar, 2025’te 41,7 milyar dolar, 2026’da 48,01 milyar dolar olmak üzere toplamda 123,28 milyar dolarlık bir faiz faturası ortaya çıkıyor.

Kamuoyuna Mehmet Şimşek ve ekibinin doğru yolda olduğu; ancak ne yazık ki, geçmişteki hatalar, özellikle piyasacı MB başkanı Naci Ağbal’ın görevinden azledilmesi vakasının getirdiği olumsuz imaj nedeniyle çabalarının meyvesini şimdilik toplayamadığı mesajı veriliyor. Bu rakamları görünce insanın aklına ister istemez, “Şimşek arzuladığı borçları bulamazsa halimiz nice olacak da, eğer bulursa, önümüzdeki yıllarda ülkeyi daha parlak bir gelecek mi bekleyecek?” sorusu geliyor. Sonunda karşımızda kısa dönem hedeflerine ulaşsa bile 3 yılda 123 milyar dolar borç faizi ödeyerek tarihe geçmeyi planlayan bir ekonomi yönetimi var.

Bütçeden faiz ödemeleri

BirGün / 24.10.23