Bu köşede ekonominin “gidişatı”na sık sık göz atıyoruz. Hızla güncelleyelim:

TÜİK’in son verilerine göre ekonomik kriz (“küçülme”) 2019’da son bulmuştur. Ne var ki, bu hafta yayımlanan Eylül 2019 işgücü istatistikleri, toplam istihdamda on iki ay öncesine 623.000 düşme belirliyor. Temmuz-Eylül 2019 ortalamasına göre de 720 bin emekçi, işlerini yitirmiştir. İstihdamın bu boyutlarda düştüğü bir dönemde GSYH’daki artış nasıl açıklanabilir? Tartışmayı sürdüreceğiz.

İstihdamdaki daralma işsizlik oranlarını da sıçratmıştır. Bu tür bulgular, bir ay değil, on iki ay öncesiyle karşılaştırılır. Eylül 2018-2019 arasında işsizlik oranını karşılaştırın: %11,7 → %13,8… Üç aylık ortalamada 817.000 yeni işsiz, toplumsal krizin süregeldiğini gösteriyor. Olası bir finansal kriz ise (şimdilik) atlatılmış görünmektedir. Bu yazıda bu konuya odaklanalım: 2018-2019 döneminde dış kırılganlıkların ve finansal risklerin seyrini izleyelim.

2016-2017: Artan dış kırılganlıklar

Uluslararası finans çevreleri, 2013’ten itibaren Türkiye’yi “yükselen ekonomilerin en kırılganları” arasına yerleştirmişti.

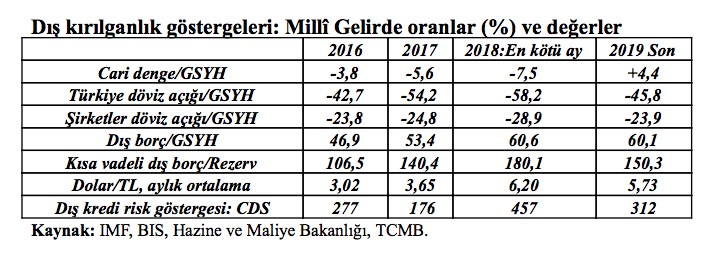

Bu sınıflama, izlenen ülkelerin dış (döviz) yükümlülüklerinin karşılanmasındaki risk derecelerine dayandırılır. Aşağıdaki Türkiye tablosu 2016-2019’u kapsıyor ve bu değerlendirmelerde öncelik taşıyan dışsal kırılganlık göstergelerini içeriyor. Finans çevrelerince kullanılan en yaygın, bütüncül göstergeler ilk beş satırdadır.

Bunlar ve sonraki iki satırda yer alan ek bilgiler krizin öncesine ve seyrine ışık tutuyor.

Tabloda yer alan mutlak sayıların artması “dış kırılganlıklarda bozulma” olarak yorumlanır.

2016’dan 2017’ye dış kırılganlık göstergeleri ağırlaşmıştır, ama uluslararası finans sermayesi bu durumu caydırıcı görmemiştir. Tablo’nun son satırı, bu olumlu değerlendirmeyi yansıtıyor: 2017’de düşen CDS (“batık kredi takası”), dış kredilerin risk göstergesidir; temerrüt olasılığına karşı sigorta maliyetini yansıtır.

Nitekim, 2017’de Türkiye’ye yabancı sermaye girişleri bir önceki yıla göre yüzde 46’lık bir artışla 50 milyar dolar sınırına ulaşacaktır.

2018’e girildiğinde de “yükselen” ekonomilerde finansal istikrarsızlıkları tetikleyecek ortak etkenler söz konusu değildir. Arjantin ve Türkiye hariç… Bu iki ülkeye özgü sorunlar yabancı sermaye çıkışlarını tetikleyecektir.

Türkiye’ye özgü “tetikleyici etken” üçlüdür: Haziran seçimi sürecinde Cumhurbaşkanı’nın finans kapitale açıkça meydan okuması; değişen ekonomi yönetimi ve ABD ile Rahip Brunson krizi…

Bu olumsuz dürtüleri krize dönüştüren temel neden ise, Tablo’da yer alan ve 2018 içinde ağırlaşan dış kırılganlıklardır.

Dolarlı millî gelir hesaplarının sorunları

Dışsal kırılganlık göstergelerinin çoğu, dolarlı millî gelire (GSYH’ya) göre ölçülen oranlardan oluşur (bk. Tablo’nun ilk dört satırı). Burada IMF’nin Türkiye GSYH verilerini kullandım.

Bu yılın GSYH verileri henüz kesinleşmedi; öngörüdür. Buna göre 2018-2019 arasında Türkiye’nin dolarlı millî geliri %3,6 oranında küçülecektir: Milyar dolar olarak ifade edelim: 771,3 → 743,7… Sabit fiyatlı TL ile GSYH ise 2019’da %0,2 (binde 2) oranında büyüyecektir.

GSYH öngörüsü, dolarlı hesaplamada küçülmekte; sabit fiyatlı TL ile (“birazcık”) büyümektedir. Bu uyumsuz durum, 2019’da dolar/TL kurunun ortalama değişimi ile ülke içi fiyat hareketleri arasındaki farktan geliyor: IMF’nin 2019 için ortalama dolar fiyatı öngörüsü 5,75 TL’dir. Bu kur, bir yıl önceki ortalama dolar fiyatının (4,83 TL’nin) yüzde 19 üstündedir. 2019’da ortalama fiyatların (GSYH deflatörünün) artış temposu, doları geriden izleyecektir.

Bu yılın on bir ayında dolar fiyatı biraz daha yumuşak bir tempoyla arttı. Bu tempo Aralık’ta da aynı kalır ve IMF’nin enflasyon öngörüsü tutarsa, dolarlı GSYH’nin küçülmesi yüzde 2,3’e inecektir.

2018: Krizin arifesi, ilk ayları: Kırılganlıklar zirvede

Tablo sütun 3’te yer alan dış kırılganlık göstergeleri, 2018’in “en kötü” ayına aittir.

Kriz ortamının (“tetikleyici etkenler”in) patlak vermesinin hemen öncesinde, Mart 2018’de üç gösterge “en olumsuz” değerlere çıkıyor: Ekonominin döviz varlıkları ile yükümlülükler arasındaki açığın (satır 2); finans-dışı şirketlerin net döviz yükümlülüklerinin (satır 3) ve dış borçların (satır 4) millî gelire oranları…

IMF’nin Mart 2018 tarihli Türkiye raporu bazı uyarılar içerdi; ama kulak asan olmadı.

On iki aylık cari işlem açığının millî gelire oranı Mayıs 2018’e kadar yükselmeyi sürdürdü. Döviz krizi Ağustos’ta patlak verdi; aylık dış açık, Ekim’de son buldu.

Kısa vadeli dış borçların TCMB brüt döviz rezervlerine oranı ise üst eşiğe Eylül’de ulaşacaktır. Mart 2018 sonrasında kısa vadeli dış borçlar çok ılımlı bir tempoda düştü; bu gösterge yine de bozuldu. Altı ayda 20 milyar dolara yaklaşan rezerv erimesi nedeniyle…

2019: Krizin hafiflettiği kırılganlıklar

Kırılganlık göstergeleri Ağustos-Eylül 2018’de zirveye çıkarken yabancı sermaye net çıkış yapmaktaydı. Vadesi gelen kredi anaparaları tahsil edilmeye başlandı. Yerli burjuvazi de ülke dışına fon aktarımlarını hızlandırdı.

2019’da yabancı sermaye yeniden girişe başladı; ama, kriz öncesine göre düşük bir tempoda...

2018’in “en kötü” aylarıyla 2019’un son (Haziran-Ekim) verilerini milyar dolar olarak karşılaştıralım.

Bankalar, uzun vadeli dış kredilerinin bir bölümünü “döndürebildi.” Şirketlere verdikleri döviz kredilerini TL’ye dönüştürdüler veya yapılandırdılar. Sonuçta, şirketlerin net döviz dengesi düzeldi: -222,5 → -178,0 milyar dolar.

Bir bölümü döndürülebilen dış borç stokunda 20 milyar dolarlık düşme (467 → 447) oldu. Şirketlerin dış borç yükünün kamu bankaları, Hazine, hatta dolaylı yöntemlerle TCMB tarafından devralındığı anlaşılıyor. 2018 sonu ile Haziran 2019 arasında dış borçlarda kamunun payı (%33 → %34) bu şaibeli işlemlerle artmış olsa gerektir.

Yabancı sermayenin çıkışı ve yabancıların Türkiye’deki (taşınmazlar, hisse ve borç senetleri olarak) TL varlıklarının dolar cinsinden erimesi, ekonominin net döviz pozisyonunu (açığını) düzeltti: -449 → -352.

2018-2019 arasında en çarpıcı “düzelme” 12 aylık (birikimli) cari işlem dengesinde gerçekleşti: -57,4 → +4,3… Türkiye’nin kısa vadeli dış finansman gereksiniminde 61 milyar doları aşkın bir rahatlama… On iki ay içinde vadesi gelecek dış borçların Ekim 2019’daki toplamı 167 milyar dolardır; bir önceki yıl sonuna göre 8 milyar hafiflemiştir. Acil döviz yükümlülüklerine yüksek cari işlem açığı da eklenseydi, dış borç krizi gündeme gelirdi.

Geleceğe ilişkin riskler

Dış kırılganlıklarda gözlenen bu “iyileşmeler” millî gelire oranlanınca (bk Tablo’nun ilk dört sütunu) önemli derecelerde aşınmaktadır. Nedenini yukarıda açıkladım: Dolarlı millî gelir (IMF’ye göre) 2019’da yüzde 3,6 küçülecektir.

Yine de cari denge/GSYH oranı hariç, (sütün 3,4,5’te yer alan) tüm kırılganlık ölçütleri 2016 ve/veya 2017’nin üstündedir. Kriz şokunun yarattığı zorunlu onarım, ekonominin 2016-2017’deki dış kırılganlıklarını tamamen giderememiştir.

2019 sonundaki dış kredi risk göstergesi (CDS) de, bu nedenle 2016-2017 düzeyinin bir hayli üstüne yerleşmiştir (Tablo, son satır).

Millî gelirden bağımsız olarak tanımlanan kısa vadeli dış borç/rezervler oranı ise Ekim 2019’da hâlâ 2016 ve 2017’nin açık ara üstünde seyretmektedir. Bir neden TCMB rezervleriyle ilgilidir: Ağustos 2018’i izleyen hızlı rezerv erimesinin sadece bir bölümü telafi edilebilmiştir. Diğer neden, 2018 sonu ile Haziran 2019 arasında kısa vadeli dış borçların toplam içindeki oranındaki artıştır: %26,3 → %27,4…

Tablo, dış kırılganlıkların, kriz öncesindeki düzeylerin altına inmediğini gösteriyor. Uluslararası finansal ortamın dinginliği içinde küçülen Türkiye, finansal krize sürüklenmemiştir.

“Sıfır büyüme” ortamından yüzde 3’lük bir büyümeye geçiş dahi toplumsal bunalıma son vermeyecektir. Bu tespiti geçen hafta vurguladım. Ekonomi 2016’da yüzde 3 civarında büyürken 33 milyar dolar cari işlem açığı vermişti. Aynı ortama dönüş artık mümkün değildir. İktidarın kronik basiretsizliklerini ekleyin: Risklerle, belirsizliklerle dolu; bunalımlı bir gelecek öngöreceksiniz.

soL / 20.12.19